【人民报消息】早阵子维港投资创办人周凯旋引述李嘉诚,于2021年1月开始提醒“山雨欲来风满楼”,要注意经济一定会一落千丈,如果不在2021年底前做好延长备用资金就非常可怜。“李生英明”,周凯旋说经李嘉诚提醒后,便建议维港投资涉足的所有公司延长备用资金,八成听从忠告的公司资金延长24至36个月而“救了他们一命”。

不少评论事后称李嘉诚“点解唔早响”,形容周凯旋现在才讲出“超人”近三年前的警告,都是“事后孔明”,实际意义不大。

但如果细心留意长和系这几年的部署,不难发现这种“山雨欲来”的危机意识,已经处处体现在企业的部署身上:一年前长实开始减持核心资产,包括以208亿元“打包”向新加坡家族办公室华瑞资本出售半山波老道豪宅项目(惟交易一年后告吹杀订20.8亿),之后又出售飞机租赁业务,套现332亿元。

到今年年中,系内另一旗舰长和半年盈利按年大跌41%,更令市场惊讶是长和的中期息较去年同期减少10%,为2020年度以来再次减少派息;加上四个月前长实以“深水炸弹价”出售油塘新楼盘,为发展商减价打响“第一枪”,显然整个系内集团已做好李嘉诚吩咐的“延长备用资金”部署。

长和系内部署反映增加备月资金应对危机

所以说,即使李嘉诚在2018年后再没有每年亲自现身业绩记者会向公众谈话外,但有留意长和系内公司部署,“山雨欲来”其实早有征兆,问题是大家是否有留心相关变动。

值得留意是,周凯旋没有透露李嘉诚为何会在2021年就有看淡经济会“一落千丈”的原因,是因为地缘政治?是因为美国联储局开始启动四十年来最快加息周期?还是已经看到香港已变成“金融中心遗址”?恐怕是全部因素超人都有考虑在内,当然具体原因大家是“心中有数”。

2023年的香港,的确是所有负面因素全面爆发的一年:股市跑输全球、新股集资排名跌至全球第八跑输印度印尼、港股总市值首次低于印度、楼市由年初的小阳春到年中开始“输突”倒跌,全年较历史高位跌逾21%,令负资产宗数再次突破一万宗;更令人担心是资金持续流出,银行体系结余由高位减少逾四千亿;香港经济更是由年初官员吹嘘的“追赶式增长”,到年中过后面对经济失速不得不面对现实两度调低全年经济增长预测,而相关的财政储备更是大跌至只有足够政府开支十个月的水平,为回归以来新低。

上面提到负面因素大爆发,当中有周期性、更多是香港结构性问题。如果单单谈到周期性影响,最近的确可以看到一丝曙光,为2024经济年前景带来一点点利好因素,但恐怕不宜过分放大,以免错误判断对经济形势的变化。

市场过分放大美国联储局减息机会率

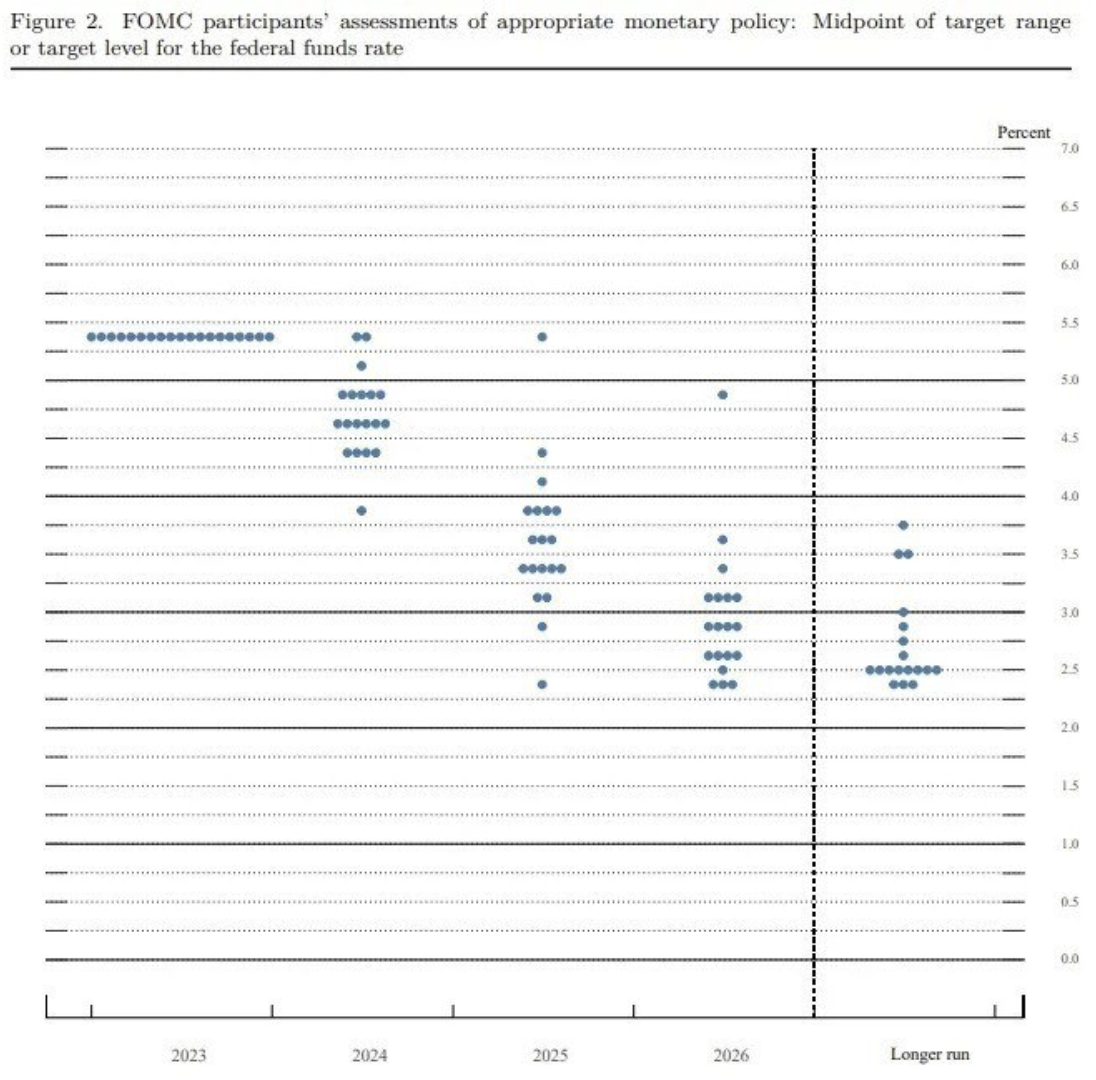

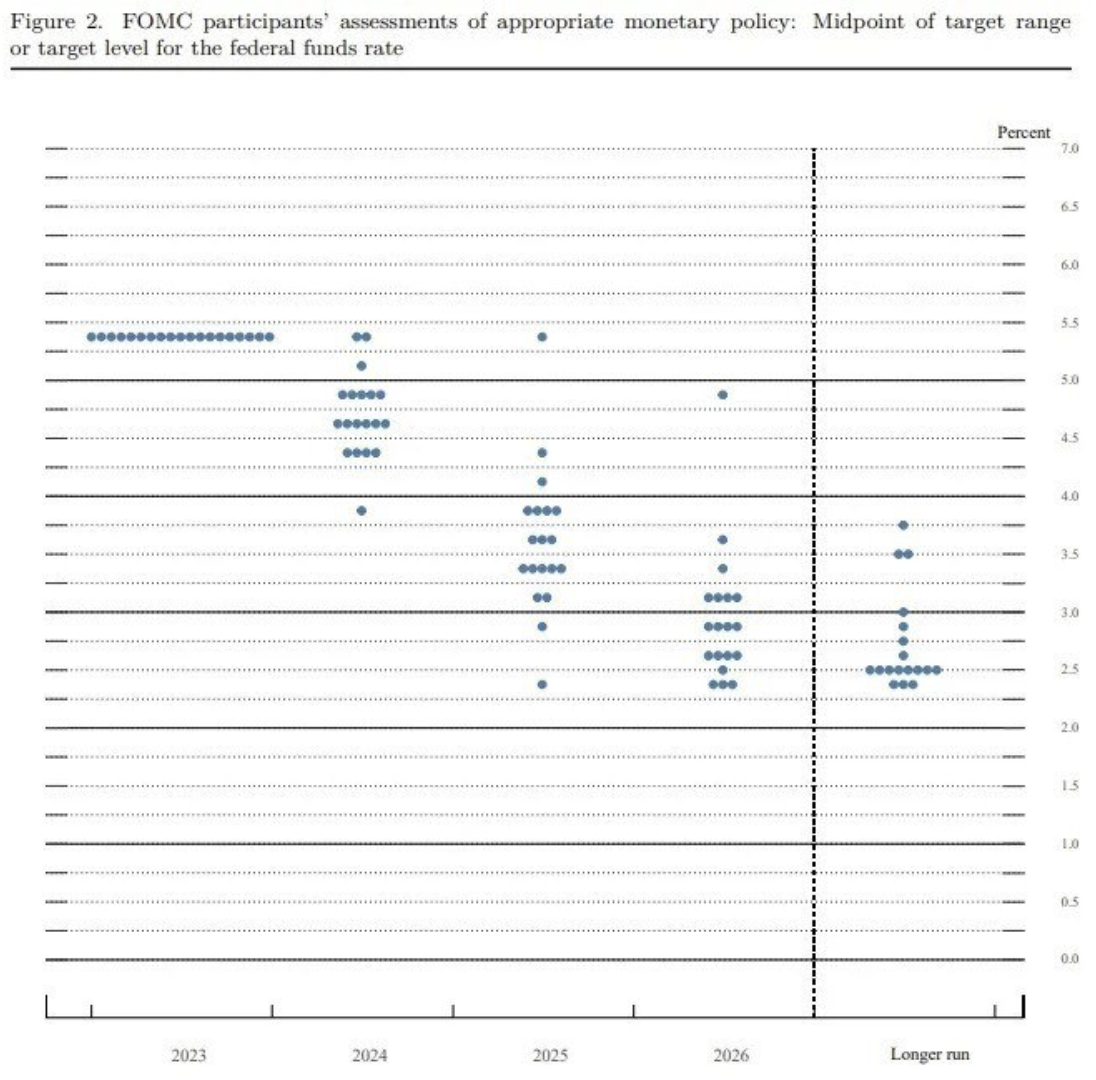

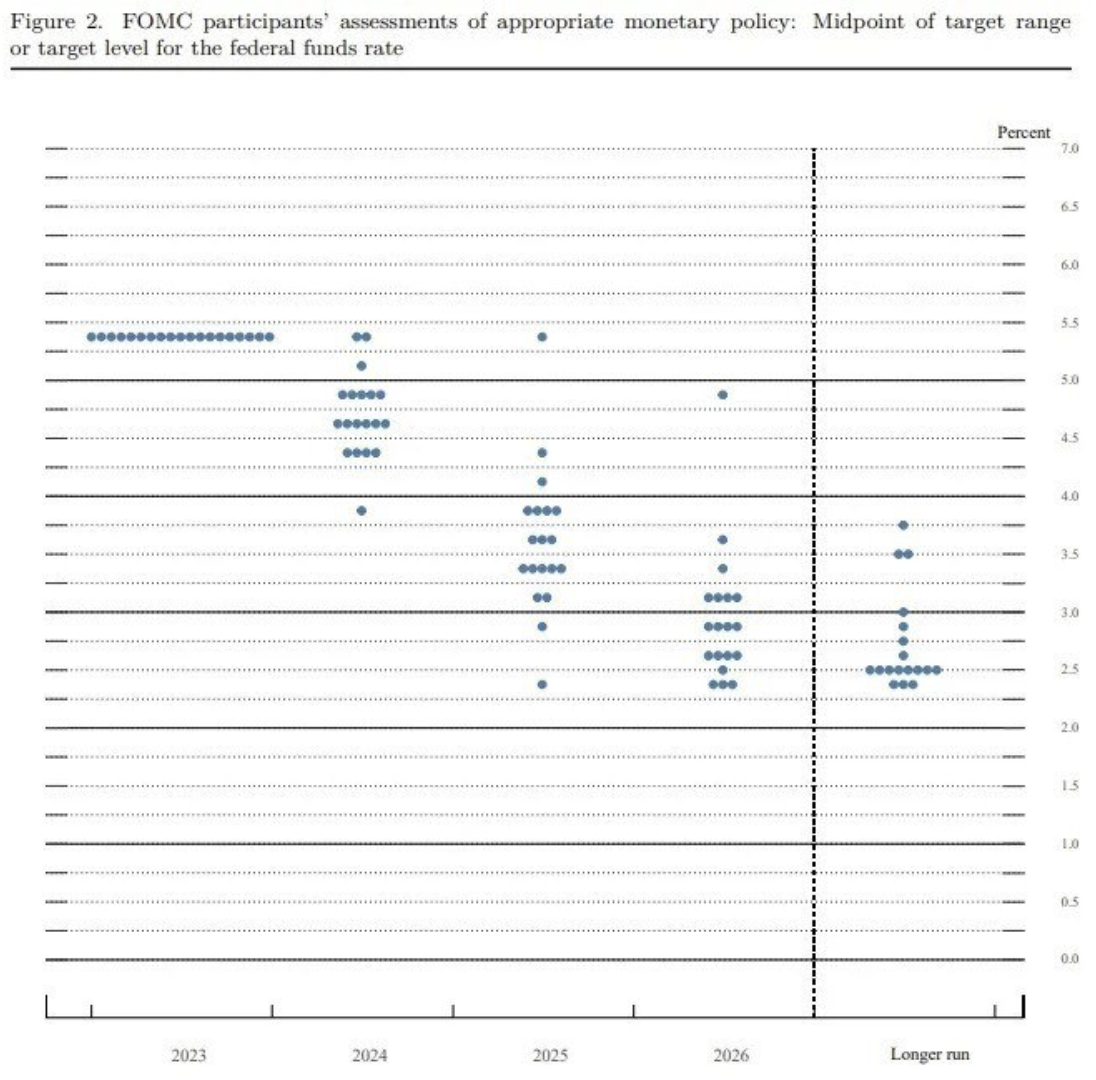

说的是美国联储局对减息的官方立场上转变,在十二月的联储局会议,一如外界预期连续三次维持利率不变,不过在反映联储局委员的利率预期的点阵图中就显示,明年底联邦基金利率预期中值为4.6厘,反映美国明年有机减息三次合共0.75厘,为今轮加息周期首次出现转向。

更重要是主席鲍威尔的言论,暗示官员们正在将注意力转向降息,原因是通胀下降的速度远超他们的预期。鲍威尔的言论加上明年将降息三次的新预测,标志著一个大转变。一年多来,他一直警告说,他们将在必要时提高利率以降低通胀,即使这会引发经济衰退。

鲍威尔关于降息的言论令人惊讶,因为就在两周前,他在亚特兰大发表演讲时还称,现在猜测何时适宜降息还为时过早。有经济学家直言,“鲍威尔提前扮演了圣诞老人”,认为这是一个180度的转变。

据芝加哥商交所利率期货工具预测,料明年1月减息机率由前一日的10%升至约20%,明年3月减息的机会率更升至约70%。

但实际上联储局的政策声明亦留有“一条尾巴”,暗示政策的制定者仍保留了再次加息的可能性。鲍威尔本人亦说现在宣布胜利还为时过早,而且肯定存在风险。期后亦有联储局官员主动降温,称现时开始考虑明年3月减息是言之过早。这反映正面因素似乎被市场过分放大,而政策声明就被市场直接忽略。

香港利率落后美国 料明年优惠利率P仅横行

在美国联储局息口前景转向后,港元拆息即时全线向下,指标的一个月拆息跌至约5.4厘水平,但仍属今年高位。有财资市场人士相信美国加息周期见顶,息率将横行,尽管美国明年有机会掉头减息,但以往美国加息,香港加息时亦无完全跟随幅度,以本港与美国的利率差距仍然高达四厘以上,因此最优惠利率仍较大机会先横行一段时间,未必可即时随美息回落。

更重要是,联储局今次的减息预告后,由债券市场定价反映,明年上半年减息机会率急增,背后反映更多是美国经济明年可能很大机会转弱、甚至会实现经济衰退,这才是真正迫使联储局突现转軚的真正原因,所以说单纯以为减息周期开始就有利香港经济,可能只是一厢情愿的想法。

值得留意是香港总商会近日发表年度“商业前景问卷调查”,有42%受访企业预期明年生意会较疫情前差,展望能高过疫前的只有28%,总商会称调查结果反映企业对明年业务增长谨慎乐观,经济全面复苏依然前路漫漫,现时营商环境仍是乍暖还寒。

我较关心的是企业对人员及投资取态,根据调查显示,表明明年会削减人手的企业由7%上升至11%,至于估计会减少投资的企业则增多5个百分点至12%。这反映企业在息口仍然高企,以及地缘政治大变的形势下,企业特别是中小企要应付2024年的经济挑战,仍然是困难重重,近日不单是金融机构以至四大会计师行要精简人手及开始裁员,中小企更是倒闭潮加剧迹象。

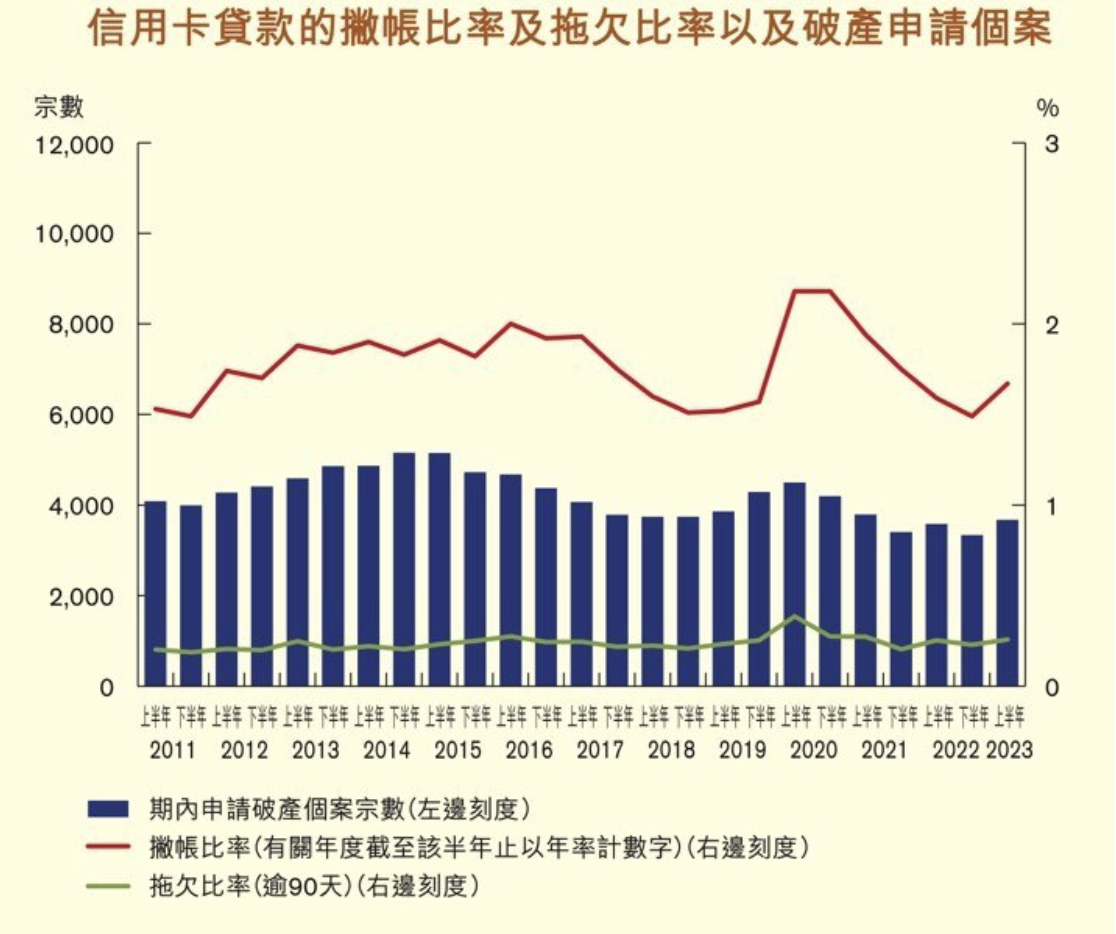

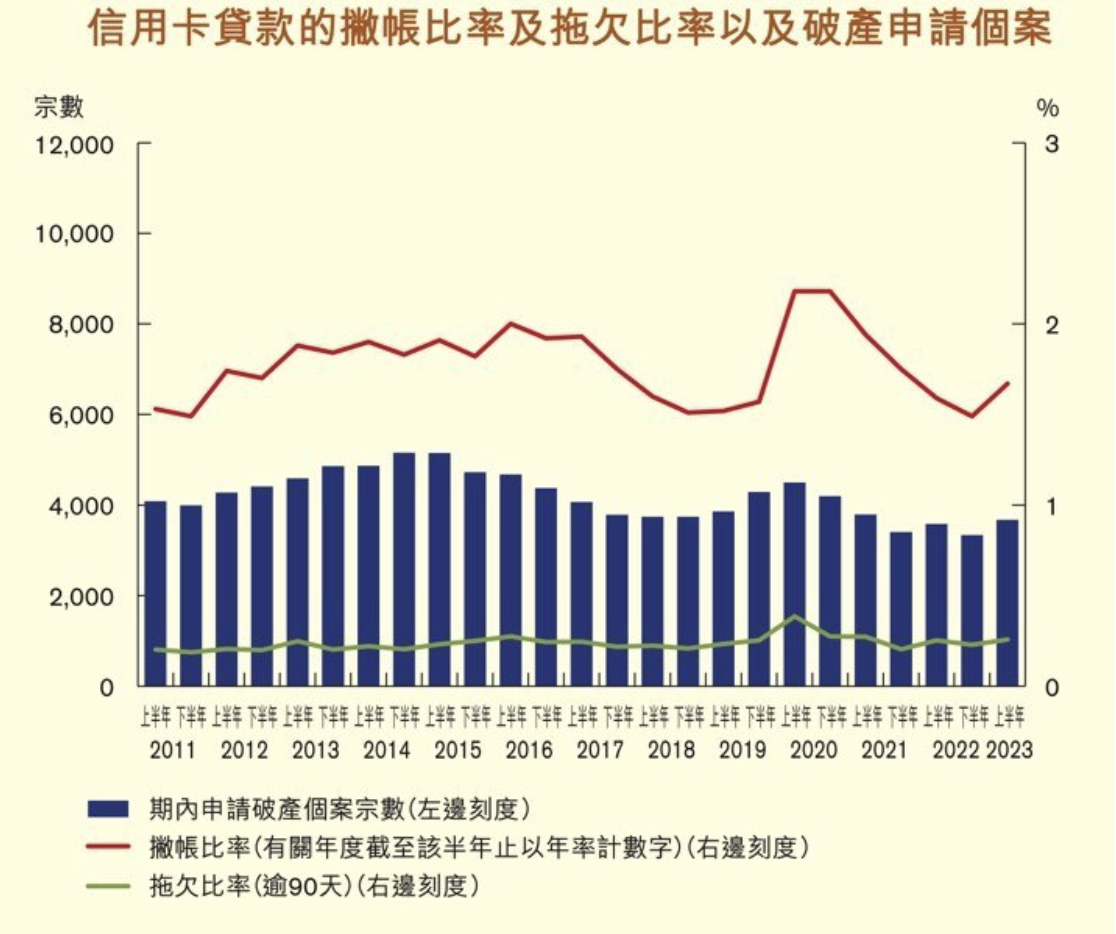

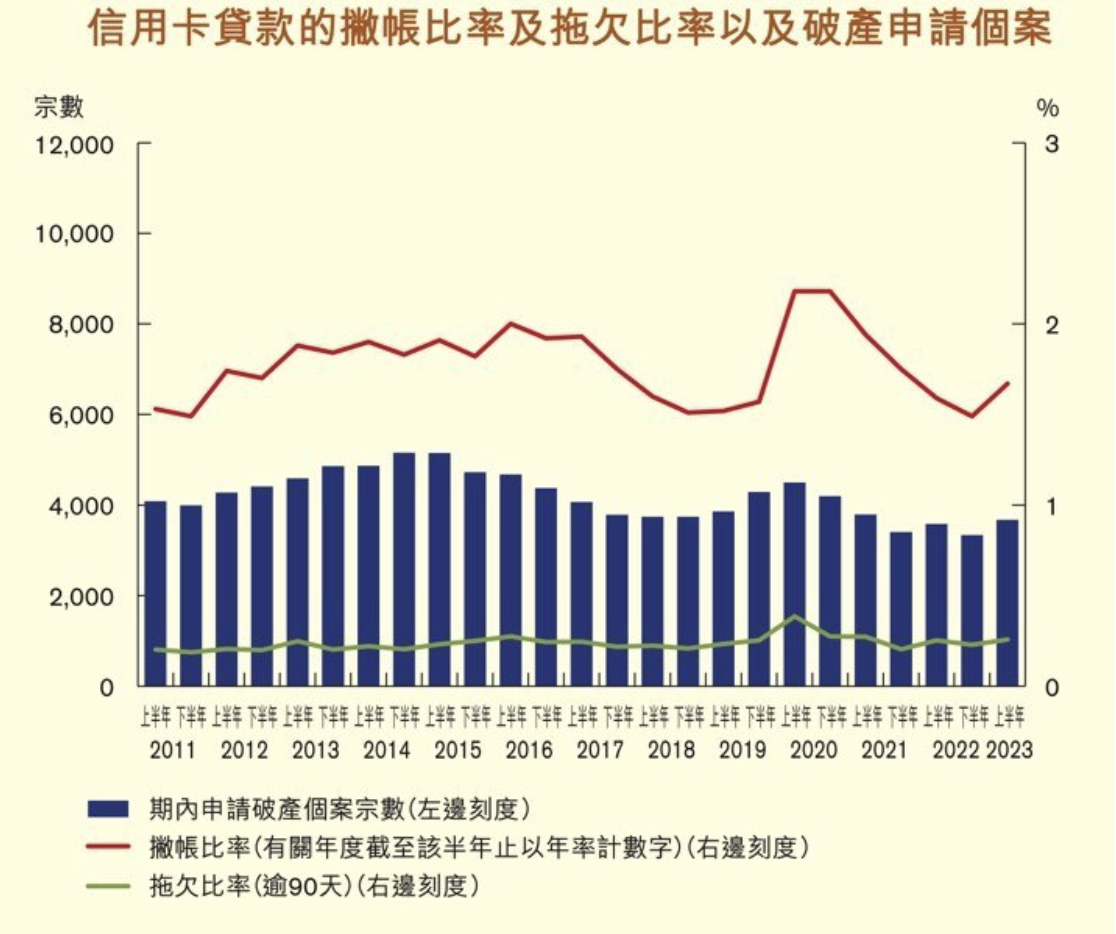

根据金管局《货币与金融稳定半年报告》,最新的财务资料显示上市公司的财务状况有转差的迹象,更重要是在利率高企情况下,无抵押个人贷款的信贷风险转差,上半年的破产申请个案较半年前有所增加,而按年率计的信用卡撇帐比率由 2022年最后一季的1.49% 升至2023年第二季的1.67%,而拖欠比率亦于2023年6月上升至 0.26%。

恐怕李嘉诚说的“山雨欲来”,在明年不但未能“拨开云雾”,经济形势仍是“风险重重”。△(转自自由亚洲电台)